Volop aan het genieten van een verdiend pensioen.

Frits en Anneke zijn hun hele carrière zelfstandig ondernemer geweest. Toen ze begin zestig waren hebben ze het bedrijf verkocht en samen met hun al aanwezige spaargeld, beleggingen en een appartement dat ze verhuren hebben ze een aardig vermogen opgebouwd.

De AOW, het pensioen en de huurinkomsten zijn ruim voldoende om de huidige levensstandaard van te kunnen bekostigen. Inmiddels zijn ze begin 70 en genieten volop van het leven.

De kinderen zijn alweer jaren uit huis en het was een mooi moment om de te grote woning met behoorlijk wat onderhoud, te verruilen voor een mooi appartement. Het appartement was goedkoper dan waar ze de woning voor hadden verkocht, waardoor de spaarrekening nog verder groeide.

Maar wat heeft dit voor gevolgen? En hoe zit het met de erfbelasting?

Via via kwamen Frits en Anneke bij de Eenhoorn terecht en tijdens een leuk en uitgebreid kennismakingsgesprek hebben we hun plannen voor hun eigen toekomst besproken en hoe ze eventueel hun kinderen en/of kleinkinderen zouden kunnen helpen. Vervolgens hebben we bepaald wat ze zelf nodig hebben om hun levensstandaard voort te kunnen blijven zetten. Dit alles gaf mij een aardig beeld dat ik verder kon uitwerken in onze financiële planningssoftware.

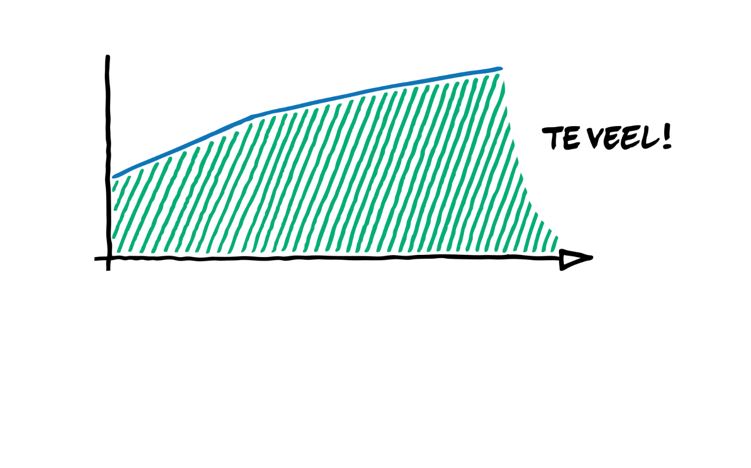

Rekening houdend met inflatie, lage rentestanden en eventuele zorgkosten werd als snel duidelijk dat Frits en Anneke nooit zonder geld zouden komen te zitten. Hun vermogen zou, rekening houdend met extra uitgaven en de schenkingen die ze al deden, alleen maar toenemen. Hun probleem was niet te weinig geld, maar misschien nog wel erger…teveel geld.

Waarom is dat een probleem?

Nou…belasting. Nadat ze hun hele leven belasting hebben betaald over alles wat ze verdiend hebben (inkomstenbelasting, vennootschapsbelasting en dividendbelasting), over hun vermogen (vermogensrendementsheffing) en over alles wat ze hebben uitgegeven (van BTW tot overdrachtsbelasting en accijns over hun wijntje) zou er tot slot ook nog eens erfbelasting over hun vermogen worden geheven. Het tarief begin bij 10% (voor partners en kinderen) over de eerste € 126.000 (daarboven 20%) en kan oplopen tot 40%.

Oplossing

Als eerste hebben we gekeken naar de huidige situatie, zo bleek dat de huwelijkse voorwaarden niet meer aansloten op de huidige wensen en verwachtingen. Niet zo gek als je bedenkt dat deze al 40 jaar geleden waren opgesteld, er is veel veranderd sindsdien.

Ook de testamenten zijn aangepast. Zo is er een levenstestament bij gekomen waarin financiële bescherming is ingebouwd en ook de testamenten zijn aangepast en gebaseerd op het fiscale optimum (van nu).

Vervolgens hebben Frits en Anneke de kinderen en kleinkinderen een schenking gedaan, ze wilden zich liever nog niet vastleggen om dit periodiek te doen. Ook hebben ze één van de kinderen geholpen bij de aankoop van een woning, dit is netjes vastgelegd zodat de andere kinderen niet benadeeld worden.

Sindsdien spreken we elkaar jaarlijks en bekijken we de actuele situatie, aan de hand daarvan besluiten Frits en Anneke of ze een volgende schenking zullen doen. Dit geeft ze veel rust.